CERTIFICACIÓN EN IVA e IEPS. Beneficios Fiscales, Administrativos, Operativos y Legales

CERTIFICACIÓN EN IVA e IEPS

Beneficios Fiscales, Administrativos, Operativos y Legales

Antes de comenzar, y partiendo de que una Empresa IMMEX obtuvo la Certificación de IVA e IEPS, es importante preguntar lo siguiente: ¿Conoces las prerrogativas que ofrece el citado registro?, ¿Haces uso de todos los beneficios en sus operaciones de comercio exterior?, ¿Existen beneficios en donde su redacción no es clara o falta de normatividad complementaria para su aplicación?. Para responder estas interrogantes a continuación identificaremos las prerrogativas que considero de mayor relevancia para aplicar en los trámites de importación y exportación de mercancías.

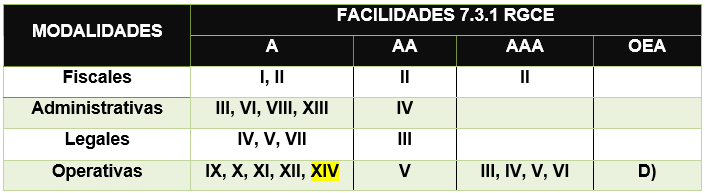

Tomando en consideración cada uno de los supuestos o fracciones establecidas por las reglas 7.3.1 y 7.3.7 de las Reglas Generales de Comercio Exterior para 2018[1], se identifican los diversos beneficios que ofrece la Certificación de IVA e IEPS, los cuales son factibles clasificarlos de acuerdo con los tipos de rubros autorizados “A, AA o AAA”, y por materia de estudio siendo principalmente las fiscales, administrativos, legales y operativos, las cuales describiré brevemente a continuación:

A. BENEFICIOS FISCALES.

En este apartado se concentra dos prerrogativas de suma importancia que tienen como objetivo principal que las empresas busquen de forma exitosa certificarse en materia de IVA e IEPS; la primera de ellas, es gozar del 100% crédito fiscal del IVA y el IEPS en la introducción de mercancías a través de programas de diferimiento de aranceles; y el segundo es obtener la devolución inmediata del IVA en un plazo menor al tradicional, para lo cual deberá considerarse el rubro bajo el cual estén autorizados, por ejemplo: Rubro A en 20 días, Rubro AA en 15 días y el más ventajoso el Rubro AAA en 10 días.[2]

B. BENEFICIOS ADMINISTRATIVOS.

En este momento, las disposiciones generales mencionadas concentran alrededor de 5 facilidades administrativas que podrán ser utilizadas por aquellas empresas Certificadas en IVA e IEPS siendo las que se indican a continuación:

- Inscripción inmediata en los Padrones Sectoriales de Importación para la industria del calzado, textil y confección, siderúrgico y productos siderúrgicos. Adicionalmente, para el trámite de los Padrones Sectoriales de Exportación de los desperdicios del plástico, caucho, madera, vidrio, hierro y acero y del aluminio, al momento de presentar solicitud únicamente representación legal y oficio de certificación de IVA e IEPS.

Cabe destacar que todavía existen algunas diferencias en cuanto a la forma de realizar el trámite debido que en las operaciones de importación se efectúa directamente en el portal del SAT, y en las operaciones de exportación se presenta físicamente la documentación en la Administración Central de Investigación Aduanera de la AGA.

- No proporcionar la “Manifestación de Valor” ni la “Hoja de Cálculo para la determinación del valor en aduana de mercancías de importación” únicamente en aquellas realizadas bajo el régimen de importación temporal, es decir, las realizadas por las empresas con programa IMMEX. No obstante, aunque no se entreguen al representante del despacho esta documentación, el contribuyente debe tener pruebas relacionadas con el llenado de estos documentos para acreditar los valores y métodos de valoración que está utilizando para valorar las mercancías.

- Otro beneficio destacable, es la ampliación de los plazos de permanencia de las materias primas o insumos destinados al régimen de importación temporal de empresas con programa IMMEX, siendo tradicionalmente de 18 meses pasando a 36 meses. Por el contrario, esta prerrogativa no es aplicable a las importaciones temporales derivado de transferencias virtuales, debido que está condicionado el plazo de los 36 meses para las empresas CIVA del rubro AAA, y/o de la modalidad del Operador Económico Autorizado. Así, como en aquellas importaciones de mercancías sensibles que no se efectúen al amparo del registro.

- Registro simplificado del CFDI en el sistema de control de inventarios de las enajenaciones realizadas por la Industria de Autopartes (IMMEX) a la Industria Automotriz Terminal, siempre que se haya cubierto el pago del impuesto de importación.

- Un beneficio limitado para las empresas CIVA del Rubro AA y AAA, es la implementación de un Sistema de Control de Inventarios que muestre el destino (salida), descargo (descuento) y saldos de las mercancías importadas temporalmente, sin reunir los requisitos mínimos tradicionales que establece el Anexo 24 de las RGCE 2018, sin embargo esta facilidad se encuentra condicionada al decir: “el cual deberá ser transmitido en los términos que establezca el SAT”.

Este beneficio fue incorporado el 1 de enero de 2014, y considero que aún no es posible aplicarlo debido que no existe un procedimiento oficial emitido por el autoridad fiscal que describa como y donde se deberá enviarse la información por medios electrónicos.[3]

C. BENEFICIOS LEGALES.

Por otra parte, también los citados preceptos contemplan 5 beneficios considerados como de apoyo legal para los contribuyentes, entre los que destacan:

- Una ventaja extraordinaria es evitar la suspensión automática del padrón de importadores, el padrón sectorial de importadores y exportadores cuando se ubiquen en los supuestos sancionables por las autoridades fiscales, por lo que una vez notificadas las empresas CIVA, se les otorga un plazo de 10 días hábiles para presentar pruebas y alegatos y continuar con el procedimiento administrativo correspondiente.

Por otro lado, regla 7.3.7 de las RGCE 2018, dispone las empresas CIVA del Rubro AA o AAA y OEA, tendrán un beneficio adicional que de igual manera no habrá suspensión inmediata de los padrones pero tendrán la oportunidad de aportar pruebas y alegatos en un plazo 20 días hábiles.

- Presentación de una solicitud en VUCEM relaciona con irregularidades cometidas en operaciones de comercio exterior con la finalidad las autoridades aduaneras (ADACE[4] o AGACE[5]) otorguen un plazo de 60 días hábiles para subsanar los errores, siempre que sea posterior al despacho y previo al ejercicio de facultades de comprobación.

Sobre este punto, es importante destacar que por el momento no existe en la Ventanilla Digital un apartado en específico donde sea posible presentar este tipo de promociones por lo que deben ser dirigidas por escrito a las autoridades competentes.

- Por otro lado, se ofrece un plazo de 60 días hábiles para que en caso de omisión se cumplan con las regulaciones y restricciones no arancelarias y sea posible sustituir el embargo precautorio de mercancías. Cabe mencionar, que este supuesto esta condicionado sobre las regulaciones y restricciones no arancelarias en materia de sanidad animal y vegetal, salud pública, medio ambiente o seguridad nacional debido que pasan a propiedad del fisco federal.

- Sin duda, algo provechoso para las empresas CIVA del Rubro AA y AAA es el conocimiento de forma anticipada de la comisión de irregularidades que hayan sido realizadas por desconocimiento de la normatividad, y con ello tener la oportunidad de cumplir con las obligaciones fiscales y aduaneras. Por lo anterior, si las autoridades detectan la omisión de contribuciones tienen la atribución, si así lo consideran, de emitir una carta invitación previo al ejercicio de las facultades de comprobación.

- Asimismo, la regla 7.3.7 de las RGCE 2018 las empresas CIVA del Rubro AA o AAA y OEA en causales de embargo precautorio por motivos de valor aduana o con motivo de datos falsos o inexactos del importador o proveedores en importaciones temporales, podrá aplicar procedimiento administrativo simplificado.

Adicionalmente, las certificadas bajo las modalidades mencionadas en causales de embargo precautorio por motivos incumplimiento de RRNA en importaciones temporales por datos incorrectos u omitidos, de igual manera podrán el mismo procedimiento simplificado.

D. BENEFICIOS OPERATIVOS.

En este último apartado, concentro por lo menos 11 facilidades que intervienen en los procesos de importación y exportación que permiten a los contribuyentes certificados tener ahorros logísticos en las operaciones aduaneras. Sin embargo, nos son otorgados de forma general sino que también se encuentran limitados según el rubro o modalidad que se tenga autorizado. Veamos los siguientes supuestos de forma enunciativa:

- CIVA Rubro A:

- Presentar solicitud de despacho conjunto en importaciones por el aeropuerto internacional de Laredo en Texas.

- Las IMMEX Servicios podrán realizar cambios de régimen de insumos transferidos a la Industria Automotriz Terminal.

- Las IMMEX del sector eléctrico y electrónico, y las IMMEX de albergue del sector aeronaves, no es obligatorio declarar en la documentación aduanera los números de series en importaciones, si son registrados en el sistema de control de inventario.

- Utilización del pedimento único virtual en las importaciones temporales.

- CIVA Rubro AA:

- Además de los beneficios mencionados, tendrán la posibilidad podrán rectificar las información de los pedimentos que se encuentra restringida sin la necesidad de solicitar la autorización al SAT, siempre que se realice dentro de los 3 primeros meses. Cabe señalar, que este supuesto no establece de forma precisa un plazo determinado para contabilizar los meses señalados, es decir, si inicia a partir de la fecha de entrada o de la fecha de pago.

- CIVA Rubro AAA:

- Presentación de pedimentos consolidados mensuales. Esta prerrogativa no precisa bajo qué tipo de régimen aduanero puede ser utilizado, o bajo que supuestos o claves de pedimentos puede ser utilizado. Recordemos, que existen operaciones donde ya se manejan operaciones mensuales, tal es el caso de las transferencias virtuales con clave de pedimento V1 efectuadas en términos de la regla 4.3.19 de las RGCE 2018.

- En las operaciones de importación, no es obligatorio declarar los números de serie, siempre que se lleva un registro en el sistema de control de inventarios. En este sentido, este supuesto no hace distinción si es aplicable para insumos o activos fijos, por lo que debe entenderse que será aplicable para ambos.

- Utilizar el despacho aduanero de exportación en su domicilio. No es suficiente con tener el citado registro, sino que adicionalmente los interesados deberán cumplir con los “Lineamientos de Operación para el Despacho a Domicilio a la Exportación” emitidos por el SAT.

- Elaboración de transferencias virtuales con empresas residentes en territorio nacional a través de las claves de pedimento “V5”.

- CIVA Rubro A, AA o AAA y OEA:

- Un último beneficio es la consolidación de carga en operaciones de importación o exportación de un mismo contribuyente, o diferentes, utilizando hasta 3 representantes del despacho, se siempre que la empresa CIVA tenga el registro de Operador Económico Autorizado, y su agente aduanal y transportista cuenten con registro de Socio Comercial Certificado.

Es interesante identificar, ¿Cómo se aplicará próximamente el procedimiento del Documento de Operación para Despacho Aduanero regulado por la regla 3.1.31 RGCE 2018?, debido que únicamente se presentara un DODA por embarque y el contribuyente tiene que decidir quién lo va realizar, por lo que puede presumirse que esta opción aun no esta considerada.

- Con respecto a la regla 7.3.7 de las RGCE 2018, las empresas CIVA rubro AAA y OEA podrán tramitar el pedimento consolidado semanal o mensual utilizando para cada remesa el “Aviso Electrónico de Importación y Exportación”. Este procedimiento no es claro debido que los procedimientos que deben utilizarse se encuentran dispersos en los boletines emitidos por el SAT.

Para concluir, es importante que las empresas con Certificación de IVA e IEPS conozcan todas las prerrogativas que ofrece el multicitado registro con la finalidad de aplicar las mayores ventajas posibles en el despacho y Postdespacho de sus operaciones de comercio exterior. Además, de analizar y comentar aquellos dispositivos jurídicos que aún no son factibles utilizarlos con la intención de hacerlos del conocimiento de las autoridades aduaneras y se logre una mejor redacción para su aplicación en el futuro por parte de los usuarios del comercio exterior.

Mtro. Ricardo Méndez Castro.

ricardo@www.tlcasociados.com.mx

División de Consultoría

TLC ASOCIADOS, SC.

Dirección Académica

TRADE & LAW COLLEGE

[1] Cfr. DOF del 18 de diciembre de 2017.

[2] Cfr. Artículos 28-A de la Ley del IVA y 15-A de la Ley del IEPS.

[3] Cfr. Sexta Resolución de Modificaciones a las Reglas de Carácter General en Materia de Comercio Exterior para 2013.

[4] Administración Desconcentrada de la Administración General de Auditoría de Comercio Exterior.

[5] Administración General de Auditoría de Comercio Exterior.

Search

Nuestros servicios

- División de Auditoria Preventiva y de Cumplimiento

- División de Certificaciones OEA-NEEC-CTPAT

- División de Certificación en Materia de IVA/IEPS y Recinto Fiscalizado Estratégico

- División de Blindaje Legal

- División de Consultoría

- División de Lobbying

- Gestoría de Permisos Especiales

- Arquitectura Aduanera

- Revista TLC

- Libros TLC