RESOLUCIONES ANTICIPADAS SOBRE VALORACIÓN ADUANERA

RESOLUCIONES ANTICIPADAS SOBRE VALORACIÓN ADUANERA

Beneficio que debe ser aprovechado al máximo

La implementación de mejores prácticas en los procedimientos aduaneros para actuar en forma preventiva permite blindar y disminuir los riesgos en las operaciones aduaneras. Por tal motivo, es trascendental que los actores del comercio exterior conozcan que es factible solicitar resoluciones anticipadas sobre valoración aduanera como un recurso alternativo para confirmar el valor y métodos de valoración de las mercancías y no sea rechazado por las autoridades aduaneras.

El primer antecedente del procedimiento y resolución de consultas sobre valoración aduanera se efectuó en la Reforma de la Ley Aduanera del día 31 de diciembre de 1998, con el objeto de otorgar seguridad jurídica a los usuarios de comercio exterior, estableciendo un procedimiento para la presentación y resolución de consultas en materia de valoración aduanera, que permita conocer el criterio de la autoridad sobre el método o los elementos utilizados para la determinación del valor en aduanas de las mercancías. Como vemos no es un tema nuevo.[1]

Sin embargo, considero que tomará mayor fuerza este medio de consulta derivado de los compromisos adoptados por nuestro país a través del Acuerdo Sobre Facilitación Comercial de la Organización Mundial de Comercio que permite que los países miembros resuelvan dudas sobre estos temas de valoración aduanera, incluso sobre la determinación de origen y clasificación arancelaria de las mercancías, mismos que de igual manera se encuentran incorporados en nuestra legislación.[2]

Ahora bien, el procedimiento que deben cumplir los interesados se encuentra normado de manera general en el artículo 78-B de la Ley Aduanera, que señala a la letra lo siguiente:

“ARTICULO 78-B. Los importadores podrán formular consulta ante las autoridades aduaneras sobre el método de valoración o los elementos para determinar el valor en aduana de las mercancías.

La consulta deberá presentarse antes de la importación de las mercancías, cumplir con los requisitos establecidos en el Código Fiscal de la Federación y contener toda la información y documentación que permita a la autoridad aduanera emitir la resolución.

Cuando no se cumpla con los requisitos mencionados o se requiera la presentación de información o documentación adicional, la autoridad podrá requerir al promovente para que en un plazo de 30 días cumpla con el requisito omitido o presente la información o documentación adicional. En caso de no cumplirse con el requerimiento en el plazo señalado, la promoción se tendrá por no presentada.

Las resoluciones deberán dictarse en un plazo no mayor a cuatro meses; transcurrido dicho plazo sin que se notifique la resolución, el interesado podrá considerar que la autoridad resolvió negativamente e interponer los medios de defensa en cualquier tiempo posterior a dicho plazo, mientras no se dicte la resolución, o esperar a que ésta se dicte. En caso de que se requiera al promovente para que cumpla los requisitos omitidos o proporcione los elementos necesarios para resolver, el término comenzará a correr desde que el requerimiento haya sido cumplido.

La resolución que se emita será aplicable a las importaciones que se efectúen con posterioridad a su notificación, durante el ejercicio fiscal de que se trate, en tanto no cambien los fundamentos de hecho y de derecho en que se haya basado, no sea revocada o modificada y siempre que la persona a la que se le haya expedido no haya manifestado falsamente u omitido hechos o circunstancias en los que se haya basado la resolución.

No obstante lo dispuesto en el párrafo anterior, el método o los elementos determinados en la resolución podrán aplicarse a las importaciones efectuadas antes de su notificación, durante el ejercicio fiscal en que se haya emitido la resolución, en los términos y condiciones que se señalen en la misma, siempre que no se hayan iniciado facultades de comprobación con relación a dichas operaciones.”

Primero. El objeto de la consulta debe efectuarse antes de realizar el despacho de las mercancías y versará sobre temas relacionados con los métodos de valoración o elementos que permitan determinar el valor de las mercancías, tal es el caso de gastos incrementales o ajustes que no deben ser considerados como cargos adicionales (decrementables), vinculación de las partes, entre otros temas.

Segundo. El precepto legal en cuestión no señala en forma clara ante quien debe dirigir el interesado la citada promoción, sino que únicamente lo menciona de forma general. Sin embargo, la autoridad aduanera con atribuciones para resolver consultas sobre la aplicación de las disposiciones fiscales y aduaneras es la Administración General Jurídica, así como las Administraciones Desconcentradas Jurídicas del Servicio de Administración Tributaria.[3]

Tercero. Por cuanto a las formalidades que deben cumplirse, son aquellos requisitos que establecen los artículos 18, 18A y 19 del Código Fiscal de la Federación. Es importante que la promoción contenga toda la información suficiente y la documentación que respalde las dudas planteadas, de lo contrario la autoridad emitirá un requerimiento al contribuyente para que en un plazo de 30 días hábiles presente la documentación e información adicional. En caso contrario, se tendrá por no presentada.

Cuarto. En relación con los plazos para resolver las promociones por parte de las autoridades aduaneras, estas deberán dictarse en un plazo mayor de 4 meses, considerándose como negativa ficta, es decir, si transcurrido el plazo mencionado, las autoridades no han resuelto la consulta se tendrá contestado en sentido negativo, o esperar hasta que fije una posición. No obstante, si el contribuyente fue requerido los plazos empiezan a contar a partir de que los haya subsanado.

Cabe señalar, que desafortunadamente este tipo de procedimientos son adversos a las resoluciones anticipadas en materia de clasificación arancelaria de mercancías en donde las promociones son consideradas como positiva ficta.[4]

Quinto. Los criterios contenidos en la resolución emitida al contribuyente serán aplicables a las operaciones futuras de importación durante el ejercicio fiscal, siempre que versen sobre las mismas circunstancias planteadas y no cambien los fundamentos de hecho y de derecho en que se haya basado, no sea revocada o modificada y siempre que la persona a la que se le haya expedido no haya manifestado falsamente u omitido hechos o circunstancias en los que se haya basado la resolución.

Sexto. Otro beneficio es que el método o los elementos determinados en la resolución anticipada podrán aplicarse a las importaciones efectuadas antes de su notificación, durante el ejercicio fiscal en que se haya emitido la resolución, en los términos y condiciones que se señalen en la misma, siempre que no se hayan iniciado facultades de comprobación con relación a dichas operaciones.

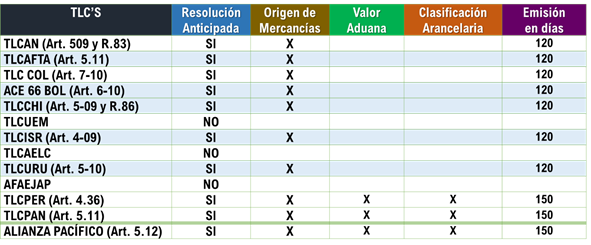

Séptimo. Por otra parte, los tratados internacionales en materia comercial contemplan la figura de “Resoluciones Anticipadas”, también conocidas como “Criterios o Dictámenes Anticipados”, que permiten a los importadores, exportadores o productores de mercancías solicitar por escrito a las autoridades aduaneras sobre la aplicación de criterios de valoración aduanera, conforme al Acuerdo de Valoración Aduanera cumpliendo con los requisitos previstos en los citados convenios internacionales.

En resumen, si bien el procedimiento de consulta de valoración aduanera es una gran prerrogativa para los operadores del comercio exterior que debe ser aprovechado al máximo, lo cierto es, que existe poca o nula participación por parte de los contribuyentes, por lo que las autoridades aduaneras deben promover y difundir en mayor medida este tipo de beneficios previstos en la normatividad aduanera.

En este orden de ideas, es factible que las autoridades competentes elaboren una guía estableciendo paso a paso los requisitos que deben de cumplirse y ante que autoridad en específico debe ser presentado la promoción para facilitar aún más su aplicación incorporándola en las disposiciones de generales de comercio exterior. Por ejemplo, tomando como referencia la consulta de clasificación arancelaria actualmente se encuentra un procedimiento sencillo en el Anexo 1A “Tramites de Comercio Exterior” de las Reglas Generales de Comercio Exterior para 2018.

Mtro. Ricardo Méndez Castro

ricardo@www.tlcasociados.com.mx

División de Consultoría

TLC ASOCIADOS, SC.

Dirección Académica

TRADE & LAW COLLEGE

[1] Vid. Gaceta Parlamentaria: http://gaceta.diputados.gob.mx/, Abril 2017.

[2] Cfr. Diario Oficial de la Federación del día 6 de abril de 2017.

[3] Cfr. Artículos 35, fracción XIII y 37, fracción I del RISAT.

[4] Cfr. Artículo 48 Ley Aduanera.

Search

Nuestros servicios

- División de Auditoria Preventiva y de Cumplimiento

- División de Certificaciones OEA-NEEC-CTPAT

- División de Certificación en Materia de IVA/IEPS y Recinto Fiscalizado Estratégico

- División de Blindaje Legal

- División de Consultoría

- División de Lobbying

- Gestoría de Permisos Especiales

- Arquitectura Aduanera

- Revista TLC

- Libros TLC